Камский завод, он же главный поставщик отечественных грузовиков, снова выходит к инвесторам просить денег. Нужно челнинцам 5 млрд рублей на пару лет. Ориентир по премии к ключевой ставке приличный, вот бы такой и дали. Посмотрим, что под колёсами грузовичка.

Объём выпуска — 5 млрд. 2 года. Ориентир купона: КС + 4%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг AA от Эксперт РА (сентябрь 2024) и АКРА (апрель 2024).

Камаз — крупнейшая в стране автомобильная корпорация, которая входит в двадцатку ведущих мировых производителей тяжелых грузовиков и является лидером на российском рынке грузовых автомобилей. Компания выпускает грузовики, автобусы, электробусы, прицепы, полуприцепы и двигатели.

Камаз делает современные грузовики, самосвалы, электробусы и много всего разного крутого. К счастью, я не эксперт по транспорту, так что не готов поделиться мнением кроме как о том, что электробусы мне понравились, а тягачи выглядят как тягачи, у них есть руль и колёса. Очевидно, что китайцы подпирают, так что конкуренция сильная. Камаз один, а Шакманов, Ситраков и прочих Фавов десятки. МАЗ и ГАЗ уже растворились среди продаж китайцев.

Акции Камаза даже торгуются на бирже, иногда завод платит дивиденды, правда скромные и не слишком регулярные. Это не дивидендная история. А вот как заёмщик Камаз очень даже гуд.

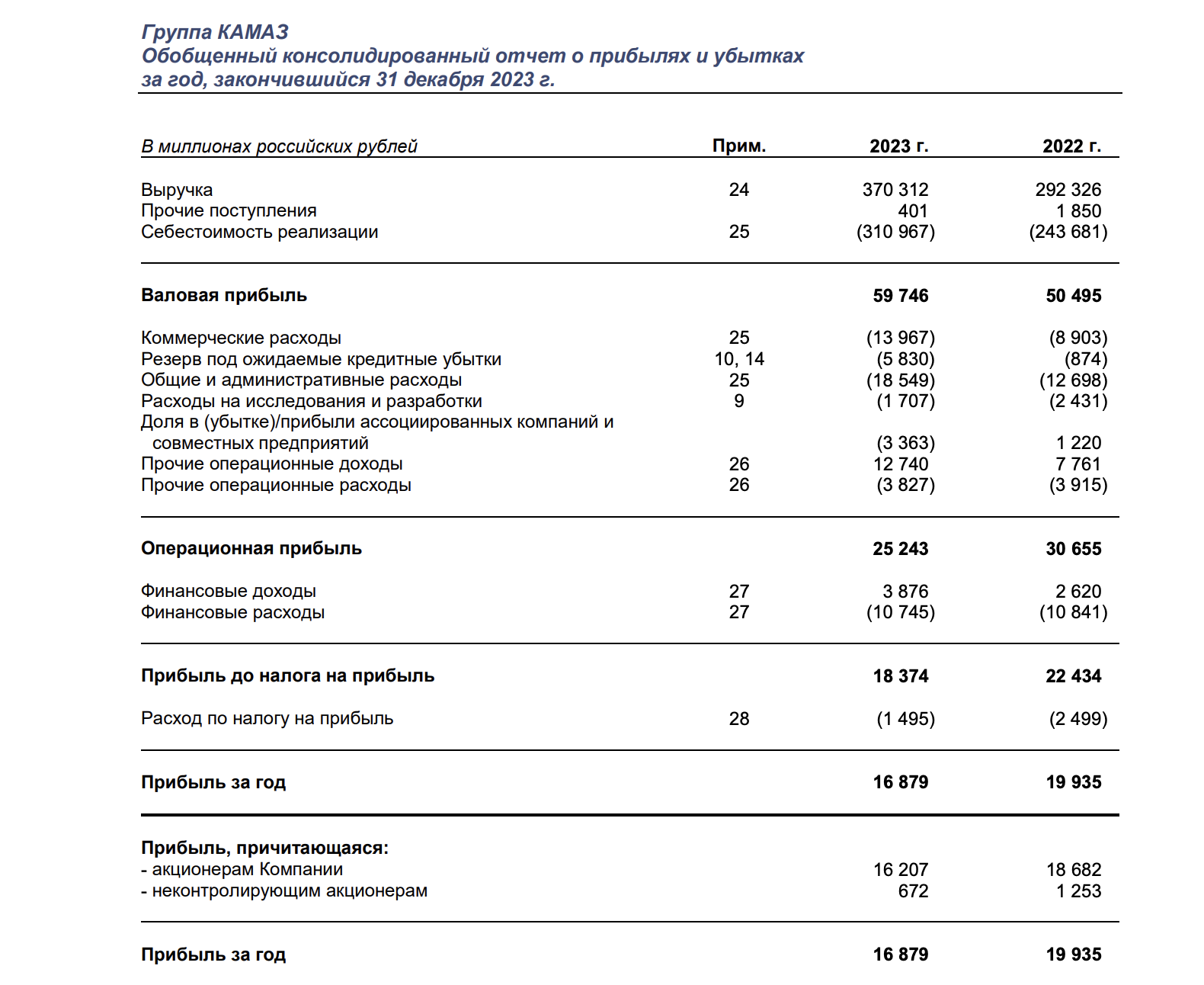

Посмотрим на МСФО. Есть за 2023 год и за полгода 2024. Сначала за 2023. Выручка составила 370 млрд (+26,7% г/г), Чистая прибыль снизилась до 16,8 млрд (-15% г/г). EBITDA тоже уменьшилась и составила 34,4 млрд (-9,5% г/г). Чистый долг уменьшился до 82,9 млрд.р (-18% г/г), а показатель Чистый долг/EBITDA получился 2,4 (в 2022 был 2,66).

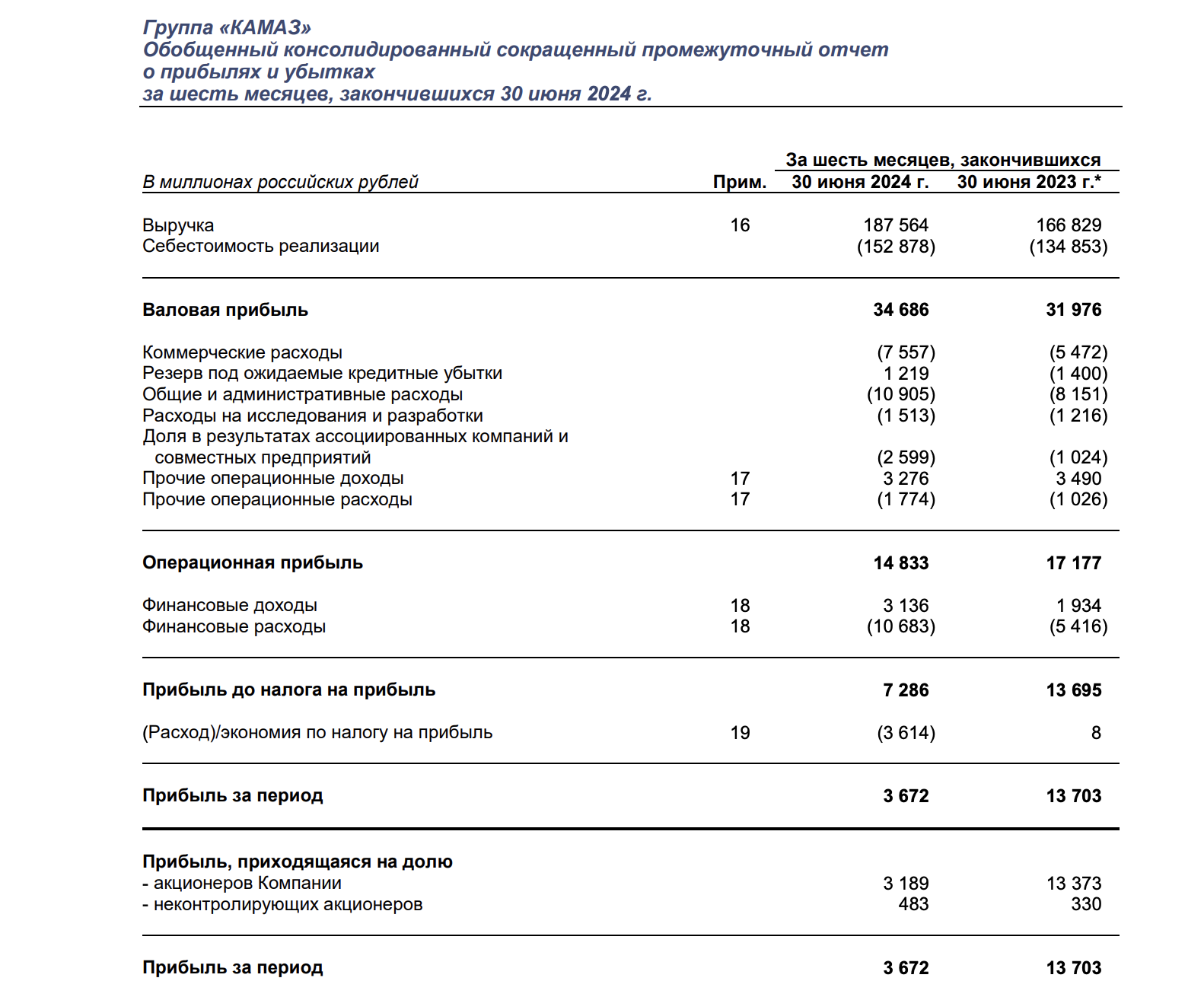

Теперь 1П2024. Тут не всё так круто. Выручка возросла до 187,6 млрд (+12% г/г), а Чистая прибыль упала с 12,7 млрд до 3,7 млрд. EBITDA составила 20,1 млрд (-4% г/г), Чистый долг вырос до 100 млрд, а значит и долговая нагрузка за полугодие увеличилась. Но тут у большинства компаний проблемы, не только у Камаза. Процентные расходы, инфляция, вот это вот всё. Но говорить о том, что у Камаза есть проблемы, пока нельзя, тем более, что компания системообразующая и с сильным влиянием государства.

Флоатер полугодовой давности разместился с купоном КС+1,5%. Теперь же ситуация поменялась, чтобы получить денег, инвесторы хотят премию к ключу побольше. В 4% не верится от слова совсем, скорее 2%–2,5%, но если грузовичок будет щедрым, то и побольше увидим. В принципе, крепкий эмитент, смело поучаствую в размещении.

Объём выпуска — 5 млрд. 2 года. Ориентир купона: КС + 4%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг AA от Эксперт РА (сентябрь 2024) и АКРА (апрель 2024).

Камаз — крупнейшая в стране автомобильная корпорация, которая входит в двадцатку ведущих мировых производителей тяжелых грузовиков и является лидером на российском рынке грузовых автомобилей. Компания выпускает грузовики, автобусы, электробусы, прицепы, полуприцепы и двигатели.

- Выпуск: Камаз-БО-П14

- Объём: 5 млрд

- Начало размещения: 4 февраля (сбор заявок до 30 января)

- Срок: 2 года

- Купонная доходность: до 25%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

- Для квалов: нет

Почему Камаз? Не прокатит он инвесторов?

Не прокатит, но может покатать в кузове при желании. Камаз входит в перечень стратегических предприятий и организаций, является системообразующим, от него зависят смежные отрасли экономики, особенно строительство и транспорт. Компания получает меры господдержки в виде различных льгот и субсидий. Сильна не только системная значимость Камаза, но и степень влияния государства на предприятие.Камаз делает современные грузовики, самосвалы, электробусы и много всего разного крутого. К счастью, я не эксперт по транспорту, так что не готов поделиться мнением кроме как о том, что электробусы мне понравились, а тягачи выглядят как тягачи, у них есть руль и колёса. Очевидно, что китайцы подпирают, так что конкуренция сильная. Камаз один, а Шакманов, Ситраков и прочих Фавов десятки. МАЗ и ГАЗ уже растворились среди продаж китайцев.

Акции Камаза даже торгуются на бирже, иногда завод платит дивиденды, правда скромные и не слишком регулярные. Это не дивидендная история. А вот как заёмщик Камаз очень даже гуд.

Посмотрим на МСФО. Есть за 2023 год и за полгода 2024. Сначала за 2023. Выручка составила 370 млрд (+26,7% г/г), Чистая прибыль снизилась до 16,8 млрд (-15% г/г). EBITDA тоже уменьшилась и составила 34,4 млрд (-9,5% г/г). Чистый долг уменьшился до 82,9 млрд.р (-18% г/г), а показатель Чистый долг/EBITDA получился 2,4 (в 2022 был 2,66).

Теперь 1П2024. Тут не всё так круто. Выручка возросла до 187,6 млрд (+12% г/г), а Чистая прибыль упала с 12,7 млрд до 3,7 млрд. EBITDA составила 20,1 млрд (-4% г/г), Чистый долг вырос до 100 млрд, а значит и долговая нагрузка за полугодие увеличилась. Но тут у большинства компаний проблемы, не только у Камаза. Процентные расходы, инфляция, вот это вот всё. Но говорить о том, что у Камаза есть проблемы, пока нельзя, тем более, что компания системообразующая и с сильным влиянием государства.

Флоатер полугодовой давности разместился с купоном КС+1,5%. Теперь же ситуация поменялась, чтобы получить денег, инвесторы хотят премию к ключу побольше. В 4% не верится от слова совсем, скорее 2%–2,5%, но если грузовичок будет щедрым, то и побольше увидим. В принципе, крепкий эмитент, смело поучаствую в размещении.

Для просмотра ссылки необходимо нажать

Вход или Регистрация